Desde hace unos años, los servicios o soluciones denominadas como “compra ahora, paga después” (“Buy Now, Pay Later”) han ido ganando terreno en el retail como una opción de cobro más suave, en la que tanto clientes como proveedores encuentran satisfacción. Esto ha multiplicado el valor y el interés de las compañías que ofrecen este tipo de servicios, tal que Afterpay, empresa australiana pionera en este modelo y que acaba de ser adquirida por Square, la firma de pagos digitales creada Jack Dorsey, Fundador y CEO de Twitter. La operación ha sido valorada en 24.380 millones de euros, cantidad que pone de manifiesto el auge de estos servicios.

El comerciante tiene que pagar una comisión al proveedor por cada operación que completa

Pero Afterpay es solo un competidor en una carrera en la que participan Klarna, Affirm, Laybuy, Quadpay como firmas especializadas en esta modalidad a las que se han sumado otras como PayPal, Citibank, American Express o Visa, que han lanzado sus propias soluciones de “compra ahora, pague después”, que de ahora en adelante denominaremos BNPL, por sus siglas en inglés,

Como indica su nombre, el sistema BNPL permite a los compradores hacerse con un producto online sin tener que pagarlo al instante. A diferencia de los programas de financiación convencionales, los modelos de pago “compre ahora, pague después” permiten que el producto se envíe justo después de efectuarse la compra y el cliente no tiene que esperar a abonar por completo su importe. Otra cuestión importante en este tipo de pago no tiene intereses para la financiación a corto plazo.

Estas son las ventajas del lado del consumidor, pero el BNPL también es apreciado por los vendedores, que reciben el pago completo por adelantado, aunque deben pagar una comisión al proveedor del servicio que puede ser de hasta el 8%. Algunas firmas que se dedican a esta actividad tienen disponibles tarifas planas para facilitar las transacciones. Todas estas características han tenido como resultado el crecimiento de usuarios y empresas que adoptan este servicio como forma de pago en un contexto donde la búsqueda de liquidez se ha incrementado a causa de la pandemia.

De este modo, los consumidores pagan bienes y servicios a través de cuotas durante un tiempo, aliviando la presión financiera y conservando su capacidad de consumo. En cuanto a los periodos de pago, existe flexibilidad en los esquemas que proponen los proveedores de BNPL, con periodos que van desde 30 días a los 12 meses. Estas compañías están encontrando sus nichos de mercado más importantes entre los millennials -el 54% usa estas soluciones en los mercados con más implantación- y los establecimientos minoristas, pero compañías de altos volúmenes como Gap o Walmart han introducido este sistema de pago en diferido.

Afterpay, el pionero del "compra ahora, paga después"

Precisamente, el caso de Afterpay se considera como uno de los casos de éxito más importantes de este modelo. Fue fundada en 2014 por Nick Molnar y Anthony Eisen, que se han convertido en multimillonarios de nuevo cuño en su país, Australia, donde el uso de las aplicaciones de BNPL ha conseguido desplazar incluso a las tarjetas de crédito. “La capacidad que tiene el cliente para obtener una solución a sus problemas, como la atención médica, al instante y sin embrollos presupuestarios es clave. Nuestro método no está pensado solo la compra de una prensa de ropa, sino para ayudar a las personas en todas las facetas de su vida”, es el modo en que Molnar define la actividad de su compañía y por ende el propio modelo “compra ahora, paga después”, al que sus usuarios atribuyen características como la transparencia o la conveniencia.

Ahora Afterpay acaba de convertirse en la empresa australiana que más capital ha movido en una transacción tras ser adquirida por 24.380 millones de euros por parte de Square, la compañía de pagos digitales de Jack Dorsey, Fundador y CEO de Twitter. Fruto de este acuerdo, los accionistas de Afterpay recibirán 0,375 acciones de Square por cada título que posean, lo que se traduce en un 18,5% de la propiedad total. Justamente es el terreno bursátil en el que mejor se entiende la evolución y éxito de esta fórmula. Así, a principios de 2020, las acciones de la firma cotizaban a 10 dólares australianos, mientras que actualmente lo hacen por encima de 130.

Por su parte, Square adquiere con esta operación una cartera de 16 millones de usuarios que no para de aumentar en mercados como el estadounidense. Se sumarán a los 70 millones que ya tiene la compañía de Dorsey, que ha descrito a su nueva adquisición como “una poderosa herramienta de crecimiento”. Otro de los beneficiados por esta operación será la tecnológica china Tencent, que en 2020 compró el 5% de Afterpay, un porcentaje por el que ahora ingresará 1.700 millones de dólares. Según ha informado Square en un comunicado, la transacción se completara durante el primer trimestre de 2022.

“Ambas empresas tenemos un propósito compartido, puesto que nuestro negocio se basa en hacer que el sistema financiero sea más justo, accesible e inclusivo”, ha declarado Jack Dorsey, que ejerce el cargo de Director Ejecutivo de Square, para quien esta operación permitirá a la firma de pagos digitales “mejorar los ecosistemas de Cash App -su servicio de pago móvil- y ofrecer productos o servicios aún más atractivos, tanto para consumidores como vendedores, poniendo el poder en sus manos”. Por su parte, Alyssa Hendy, Directora de Negocio de Square, ha señalado que la compra de Afterpay confirma el valor de los servicios BNPL como “herramienta de crecimiento para los vendedores de todo el mundo”.

Klarna, un caso de éxito entre los consumidores más jóvenes

Y es que el caso de Afterpay no es aislado, como evidencia Klarna, start-up sueca que también está especializada en soluciones de pago y fraccionamiento de compras sin intereses. Su posicionamiento fue protagonista de uno de los eventos celebrados en el último festival de Cannes Lions, donde se puso de manifiesto la capacidad de esta firma para crear una identidad propia de modo disruptivo. Esto ha sido posible gracias al trabajo creativo de la agencia Nord DDB, responsable del tagline “Smooooth shopping”, un lema que afianza el sentido de pago tranquilo y relajado que procuran todos estos servicios.

Esta propuesta comunicativa ha contribuido a afianzar la importancia de Klarna, que en junio cerraba una ronda de financiación de 525 millones de euros después de que su valoración se disparase un 47% en el último trimestre, llegando a situarse en 37.500 millones de euros. Además, cabe destacar que esta fintech sueca tiene el foco puesto en España, donde ha creado 500 puestos de trabajo. Al igual que Afterpay, Klarna basa el éxito de su modelo en la atracción del consumidor más joven, al que ofrecen cantidades que no superan los varios miles de euros, pero lo hacen sin intereses.

La ganancia directa de las BNPL viene por lo que cobran a los comerciantes y debido a los importes medios que se manejan, estas apps no están sujetas a las condiciones legales de crédito, por lo que no han de revisar el historial de sus clientes, que apenas tienen que poner su nombre, dirección y fecha de nacimiento. Esta facilidad en el proceso es otro de los pilares de su éxito entre el target más joven con capacidad de consumo como es la Generación Z, que huye de la terminología tradicional y más financiera que aplican las tarjetas de crédito. Asimismo, la metodología “compra ahora, paga después” ha creado una simbiosis con otro hábito de consumo asentado como es de las suscripciones. Así, sus cuotas se integran como un pago más en este conjunto de gastos digitales.

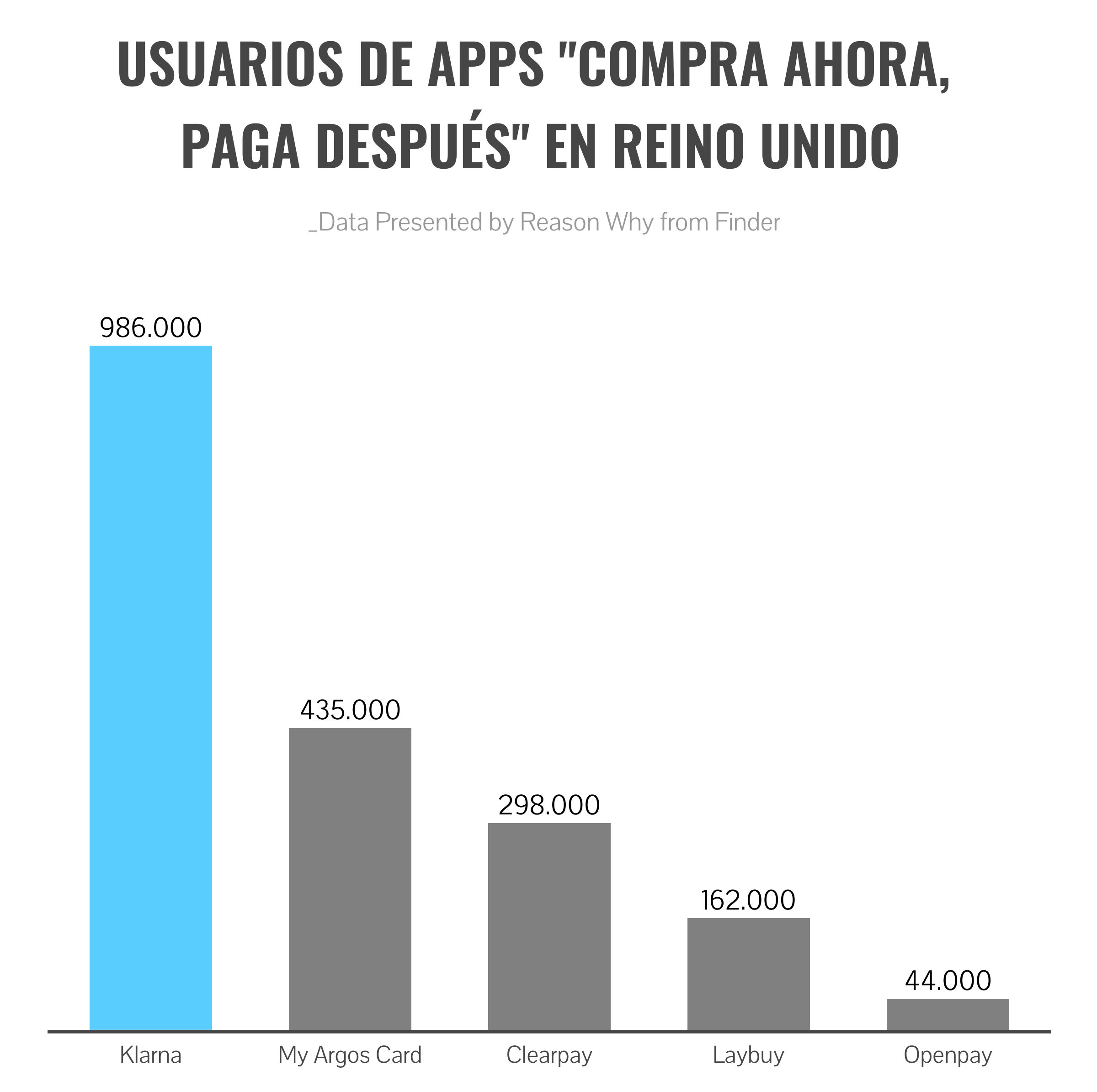

Este contexto de uso ha permitido a Klarna, fundada en el 2005 por tres estudiantes de la Escuela de Económicas de Estocolmo, conseguir acuerdos con marcas como H&M, Asos, Ikea, Macys, Sephora, Samsung, Ralph Lauren o Nike. Uno de sus principales mercados es Reino Unido, donde un 37% de los jóvenes utiliza los métodos de pago BNPL, según un estudio de Finder. De entre todos los proveedores, Klarna es el preferido, con casi medio millón de usuarios activos al mes que optan por este servicio debido a su carácter intuitivo. Está por delante de otras app scomo My Argos Card, Clearplay (la marca de Afterpay en determinados países), Laybuy y OpenDay.

Por tramo de edad, la mitad de la Generación Z usa estos tipos de pago aplazado, siendo el porcentaje del 54% entre los millenials, del 37% entre la Generación X; del 23% entre los Baby boomers y de apenas el 12% en la conocida como generación silenciosa.

Precisamente, el mercado británico, por el volumen de operaciones que se registran con BNPL, ha hecho saltar las alarmas de algunos sectores. Y es que con el aumento del volumen de los clientes también se han incrementado los impagos, sobre todo en las primeras operaciones. Según los críticos a este modelo, esto se debe a que el modelo “compra ahora, paga después” incita al consumo irresponsable, por lo que Gran Bretaña prepara una legislación más estricta al respecto.

Con todo, este primer horizonte de limitación no reducirá el crecimiento del BNPL, tal y como apuntan otros movimientos recientes. Basta citar el proyecto Apple Pay Later en él trabajan Apple y Goldman Sachs, según ha informado Bloomberg. La fórmula de este sistema consistiría en ofrecer cuatro pagos sin intereses que se realizarían cada dos semanas o en varios meses tendría como objetivo reforzar el uso del iPhone como método de pago en detrimento de las tarjetas de crédito estándar.

Otros datos que sostendrían la apuesta cada vez mayor por esta fórmula de pago son que el gasto por compra con BNPL aumenta entre un 10 y un 40%. Además, algunas marcas están utilizando estos servicios para deshacerse de stock antiguo y es un recurso de valor para los minoristas.

Noticias Relacionadas

Klarna o el poder del rosa para reposicionar una fintech

{ "id":"2367", "titular":"Klarna o el poder del rosa para reposicionar una fintech", "prefijo":"actualidad", "slug":"caso-exito-reposicionamiento-marca-klarna-nord-ddb", "image":"/media/cache/intertext/klarna_snoop_dogg.jpg", "path":"/actualidad/caso-exito-reposicionamiento-marca-klarna-nord-ddb" }

Los nuevos repartidores son robots. Una solución para picos de demanda y más sostenible

{ "id":"1869", "titular":"Los nuevos repartidores son robots. Una solución para picos de demanda y más sostenible", "prefijo":"actualidad", "slug":"nuevos-repartidores-robots-para-satisfacer-demanda-delivery", "image":"/media/cache/intertext/amazon_scout.jpg", "path":"/actualidad/nuevos-repartidores-robots-para-satisfacer-demanda-delivery" }

De ahí que ninguna entidad financiera quiere perder el pulso del “compra ahora, paga después”, que, según proyecciones de Business Wire, alcanzará un mercado de 347.000 millones de dólares en Europa para 2025, el siguiente gran territorio de expansión y que contribuirá a reforzar el carácter global de un tipo de pago que ampliará su influencia a rebufo del auge del comercio electrónico.